时间:2020-07-03 点击: 次 来源:不详 作者:佚名 - 小 + 大

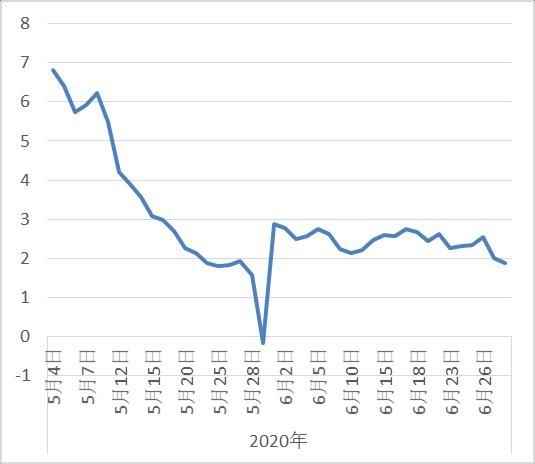

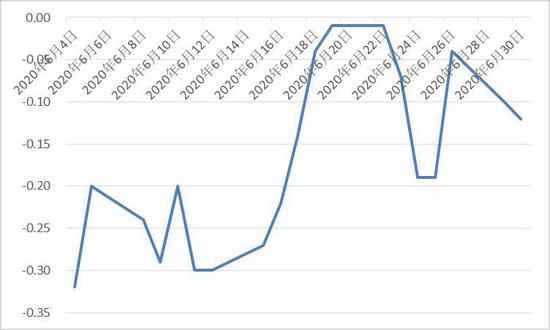

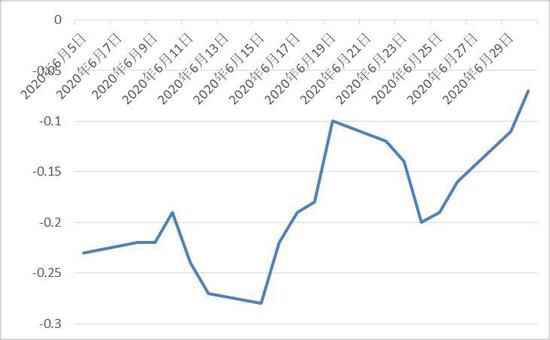

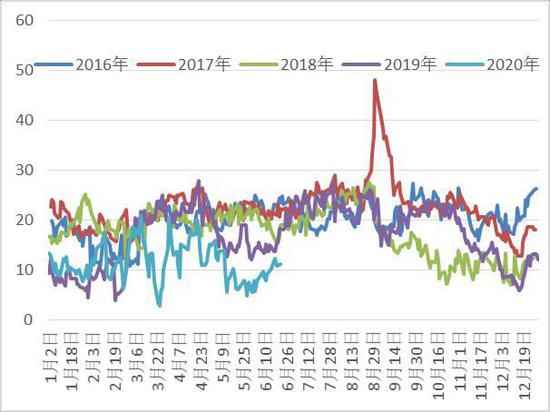

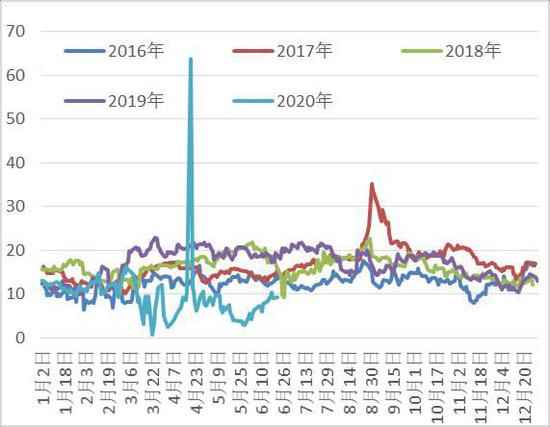

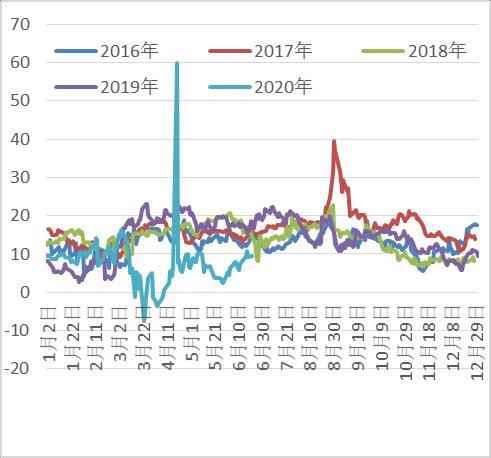

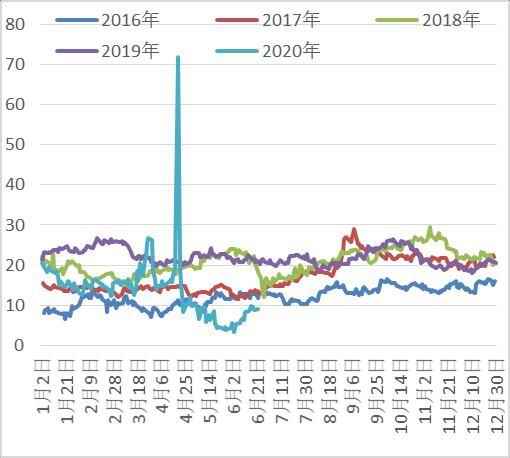

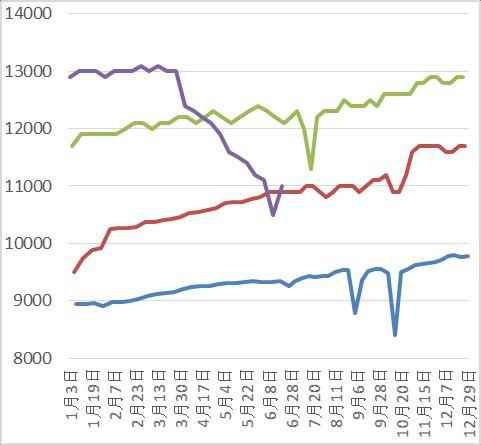

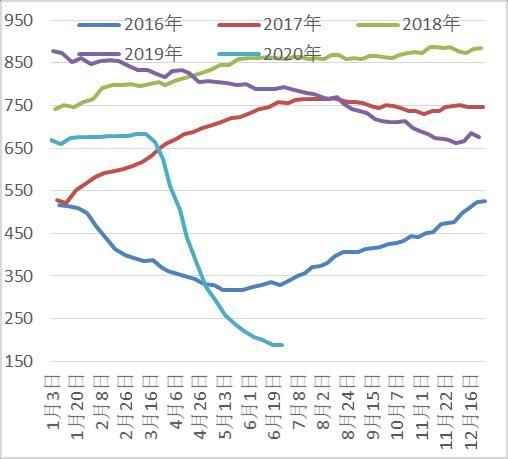

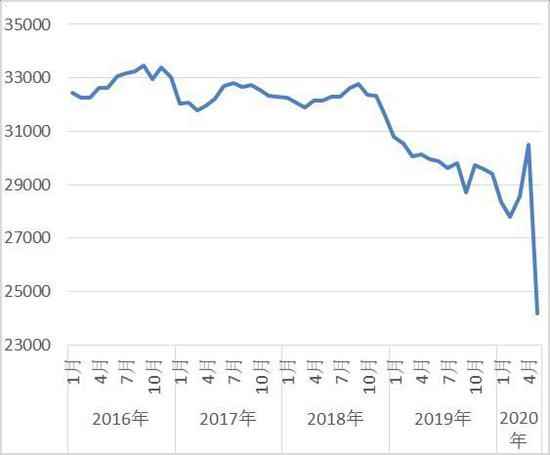

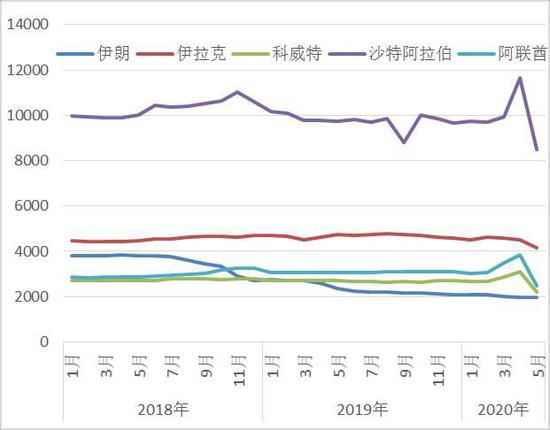

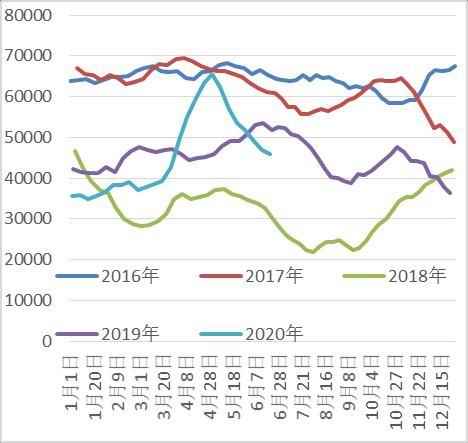

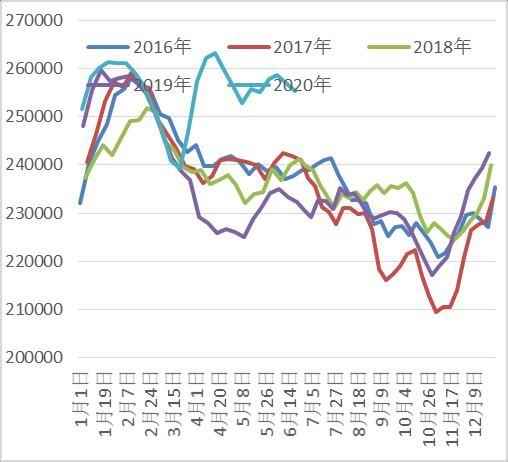

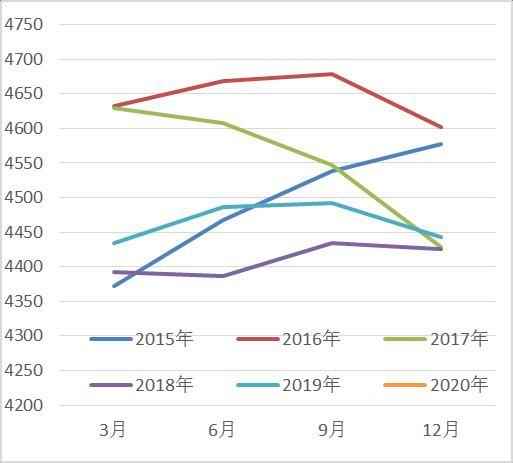

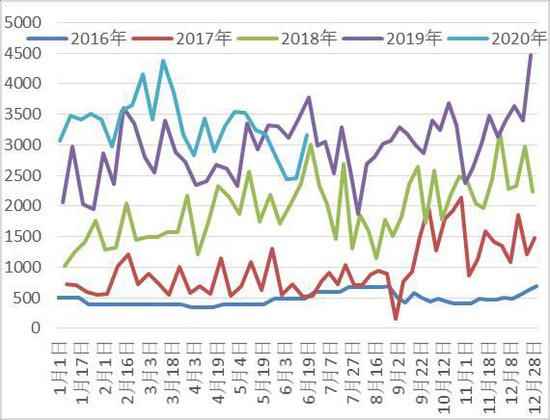

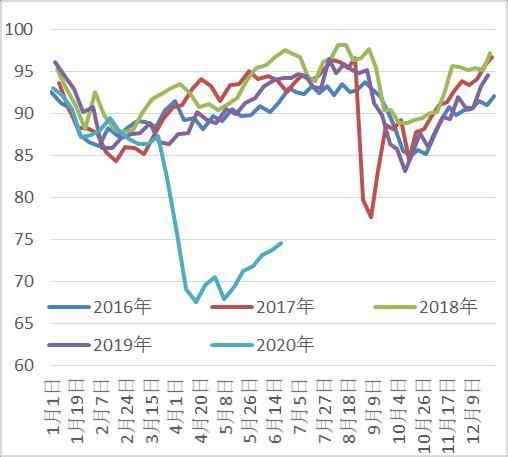

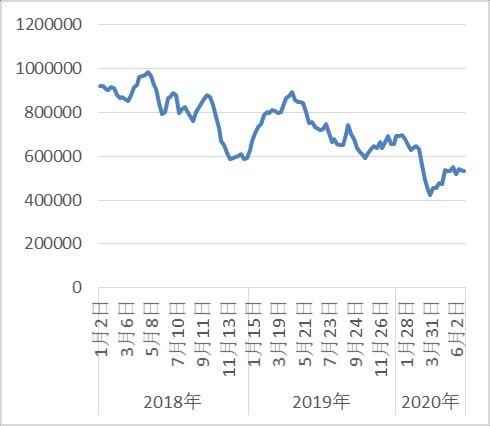

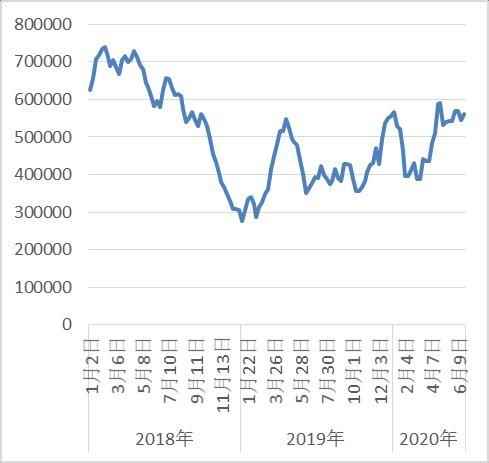

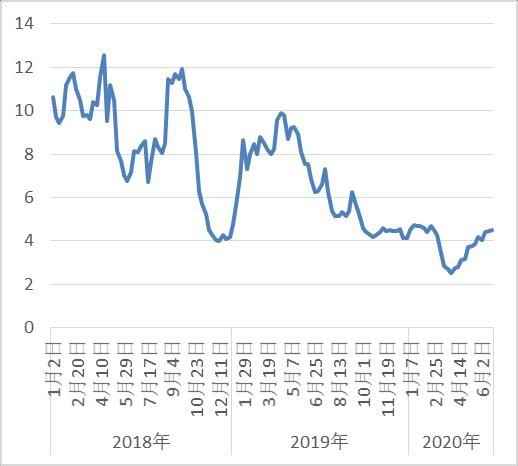

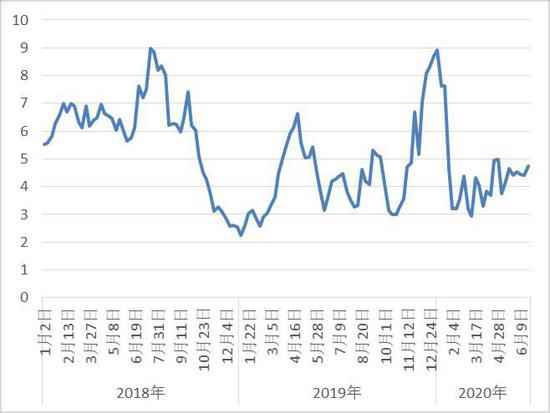

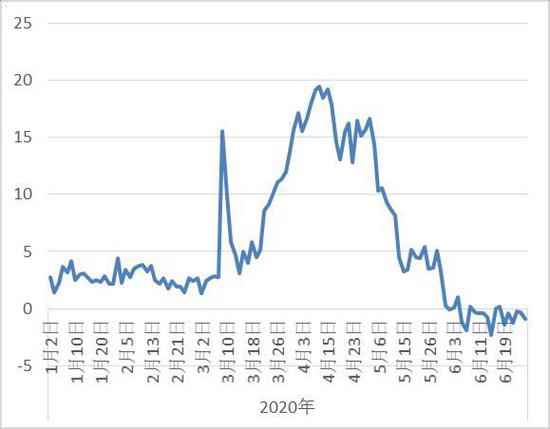

| 摘要: 当前油价已经基本消化供应侧利好,目前多头可以讲的故事已经不多,反而空头的故事更好讲,WTI原油在上涨至前期跳空缺口后回调,Brent原油也在即将越过跳空缺口时回调。进入7月份OPEC+延续970万桶/天减产,加之未完成减产的产油国弥补产量缺失,不过沙特、科威特、阿联酋不再超额减产,供应侧已经不能给予市场很好支撑,当前更多的是供、需双方博弈,石油需求恢复仍不及预期,具体表现在美国开工率低迷、成品油裂解价差难恢复去年同期水平,在放松防疫的形势下并未换来石油市场的预期繁荣,且全球二次疫情可能卷土重来,为石油需求恢复蒙上阴影,短期来看,在多空的博弈下,油价维持区间波动,想要越过前期跳空缺口,需要更多利好刺激。 策略建议:多SC空FU、远月多单SC 一、市场要点分析 宏观方面,全球有出现二次疫情迹象,全球累计确诊新冠肺炎超1000万例,全球累计死亡人数超过50万例。其中,美国累计确诊270万例以上,新增确诊人数接近新高,达到4.6万人,巴西累计确诊140万例以上,俄罗斯累计确诊64万例以上,印度累计确诊58万例以上。中国6月官方制造业PMI50.9,好于预期,预期50.5,前值50.6.中国6月非制造业PMI54.4,预期53.6,前值53.6。美国PMI数据不及预期,美国6月PMI录得36.6不及预期,但高于上个月32.3。 供应方面,6月份市场在消化供应侧利好,6月份除了OPEC+产油国减产的970万桶/天的产能外,部分产油国进行额外减产,6月份沙特阿拉伯额外减产100万桶/天、阿联酋额外减产10万桶/天、科威特8万桶/天,再加上部分产油国自然性减产,6月份的天量级别减产继续支撑油价。欧佩克+6月份会议将970万桶/天的减产延长一个月至7月份,且5-6月份未完成减产额度的产油国需要在7-9月份额外减产进行产量补偿,7-9月份产油国需要做出补偿产量共计96.9万桶/天,尼日利亚、哈萨克斯坦已提交减产弥补计划、伊拉克在7-9月份会对57.3万桶产量进行补偿。沙特阿美在6月份公布的提价减量计划对原油现货市场带来强劲支撑,沙特阿美大幅提高7月面向亚洲市场原油官价,为20年最大幅度。7月份中东供应亚洲原油船货将大幅减少,伊拉克之前执行率较低,目前通知下游买家7月份减少供应量,沙特阿美7月份减少对亚洲买家供应,供应的七家亚洲炼厂,共计减少10%-40%,其中包括韩国、中国、印度等市场,对日本市场的供应量保持不变。 美国市场方面,美国原油产量出现上升趋势,此前墨西哥湾风暴,导致上周美国原油产量大幅下滑,风暴过后产能恢复,美国产量回升,但将两周数据综合来看,美国原油产量两周下滑10万桶/天,即每周下滑5万桶/天,而此前下滑在10-20万桶/天,由此可见美国原油产量下滑速度已经出放缓迹象。美国石油在线钻井平台数量连续十四周下滑,但下降幅度放缓。贝克休斯报告显示,美国活跃钻井数量减少到1987年有记录以来最低水平,截止6月26日的一周,美国在线钻探油井数量188座,比前周减少1座;比去年同期减少605座。此外,美国DUC井下滑数量出现放缓趋势,表征在预期未来油价上行的行情下,生产商已经做好累积DUC井的准备,合适价格即可释放产量。 库存方面,美国商业原油库存仍在高位运行区间,连续三周呈现增加趋势,美国能源信息署数据显示,截止2020年6月19日当周,美国原油库存量5.40722亿桶,比前一周增长144万桶;美国汽油库存总量2.55322亿桶,比前一周下降167万桶;馏分油库存量为1.7472亿桶,比前一周增长25万桶。美国汽油库存下降不理想,经常出现反复,目前仍是高位运行;特别是美国馏分油库存上涨趋势并未终结,位于历史同期最高点,表明经济提振对石油消费提振效用不理想,石油需求恢复缓慢。 美国炼厂开工率同样恢复不理想,截止2020年6月19日当周,炼油厂开工率74.6%,比前一周增长0.8个百分点,当前仍处于历史同期较低水平。这与各产品的裂解价差有关,尽管数据显示,汽油、柴油裂解价差均有所好转,但仍处于历史同期低点,且随着二次疫情的逐渐显现,裂解价差恐进一步走弱。 月差及价格方面,Brent期货未换月之前,月间价差曾经出现Back结构,近期欧美原油月间价差不稳定,目前近一个月价差均接近平水水平。 SC方面,SC近远月价差波动不明显,月间价差仍处在较深的Contango结构之中,未来内外盘价差或继续收缩。大量仓单抵港打压近月合约,目前已经达3.4万手,但多方势力薄弱,买方交割面临地点不确定,如果船货入关需要原油进口资质,或者找有进口资质的代理商进口,如果不拉进来,放在保税库等待复出口,也面临库容不足、翻倍仓储费等问题) 二、行情展望及投资策略 综合来看,当前油价已经基本消化供应侧利好,目前多头可以讲的故事已经不多,反而空头的故事更好讲,WTI原油在上涨至前期跳空缺口后回调,Brent原油也在即将越过跳空缺口时回调。进入7月份OPEC+延续970万桶/天减产,加之未完成减产的产油国弥补产量缺失,不过沙特、科威特、阿联酋不再超额减产,供应侧已经不能给予市场很好支撑,当前更多的是供、需双方博弈,石油需求恢复仍不及预期,具体表现在美国开工率低迷、成品油裂解价差难恢复去年同期水平,在放松防疫的形势下并未换来石油市场的预期繁荣,且全球二次疫情可能卷土重来,为石油需求恢复蒙上阴影,短期来看,在多空的博弈下,油价维持区间波动,想要越过前期跳空缺口,需要更多利好刺激。 策略建议:多SC空FU、远月多单SC 三、产业链分析图 图表1:Brent-WTI价差走势  数据来源:Wind,广州期货 图表2:ICE Brent月间价差  数据来源:Wind,广州期货 图表3:Nymex WTI月间价差  数据来源:Wind,广州期货 图表4:Brent532裂解价差  数据来源:Wind,广州期货 图表5:WTI321裂解价差  数据来源:Wind,广州期货 图表6:美国汽油裂解价差  数据来源:Wind,广州期货 图表7:美国柴油裂解价差  数据来源:Wind,广州期货 图表8:美国原油产量  数据来源:EIA,广州期货 图表9:美国钻井平台数量  数据来源:贝克休斯,广州期货 图表10:欧佩克原油产量  数据来源:OPEC,广州期货 图表11:主要OPEC产油国产量  数据来源:OPEC,广州期货 图表12:美国商业原油库存  数据来源:EIA,广州期货 图表13:美国库欣原油库存  数据来源:EIA,广州期货 图表14:美国汽油库存  数据来源:EIA,广州期货 图表15:美国馏分油库存  数据来源:EIA,广州期货 图表16:OECD石油库存  数据来源:OPEC,广州期货 图表17:美国原油出口  数据来源:EIA,广州期货 图表18:美国炼厂开工率  数据来源:EIA,广州期货 图表19:ICE布伦特期货净多头持仓  数据来源:CFTC,广州期货 图表20:Nymex WTI期货净多头持仓  数据来源:CFTC,广州期货 图表21:ICE布伦特期货多空比  数据来源:CFTC,广州期货 图表22:Nymex WTI期货多空比  数据来源:CFTC,广州期货 图表23:SC与Brent价差  数据来源:Wind,广州期货 图表24:SC月间价差  数据来源:Wind,广州期货 图表25:SC与Oman价差  数据来源:Wind,广州期货 图表26:全球石油供需差  数据来源:EIA,广州期货 广州期货 李威铭 马琛 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP 海量资讯、精准解读,尽在新浪财经APP 责任编辑:宋鹏 |